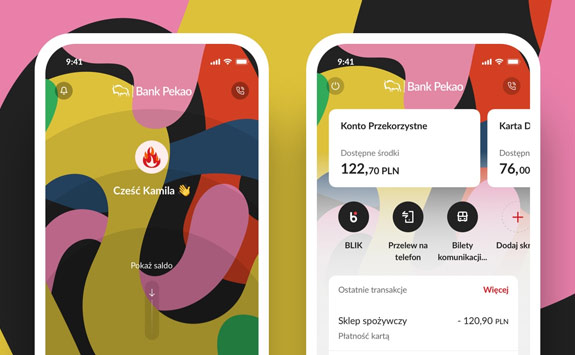

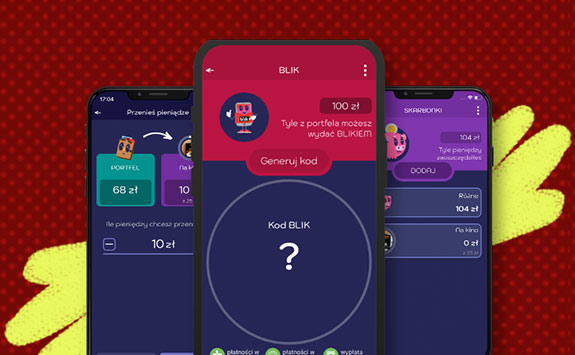

W 2023 roku obchodziliśmy – 10 urodziny Aplikacji PeoPay.

Wzrost we wszystkich segmentach działalności

Rok 2023 pokazał konsekwencję i skuteczność w realizacji strategii Banku Pekao

Skonsolidowany zysk netto Banku Pekao w 2023 r. wyniósł 6,578 mld zł wobec 1,717 mld zł rok wcześniej. Zysk netto w samym IV kw. 2023 r. zamknął się kwotą 1,723 mld zł, czyli o 95%. wyższą niż w analogicznym okresie 2022 roku.

[mld zł]

[mld zł, wolumen netto]

W 2023 roku nowa sprzedaż kredytów hipotecznych przekroczyła 10 mld zł i była trzykrotnie wyższa niż rok wcześniej (wzrost kredytów hipotecznych w sektorze bankowym wyniósł 41%.).

W 2023 roku wolumen finansowań dla MŚP wzrósł o 13% rok do roku. Wolumen finansowań w połączonych segmentach MŚP i MID pomimo spowolnienia gospodarczego wzrósł o 4%.

Grupa Pekao jest liderem w obsłudze klientów bankowości korporacyjnej, która obejmuje segmenty korporacji oraz grup kapitałowych, klientów sektora publicznego, instytucji finansowych, nieruchomości komercyjnych oraz finansowania specjalistycznego.

Podsumowanie

List Prezesa Zarządu

Miniony rok przyniósł polskiemu rynkowi bankowemu normalizację warunków funkcjonowania. Był to rok powrotu do normalności po dwóch szokach zewnętrznych – pandemicznym i energetycznym, wywołanym agresją Federacji Rosyjskiej w Ukrainie, co również przełożyło się na znaczący wzrost inflacji. W trakcie 2023 roku postępował proces dezinflacji, zaś sektor bankowy nie ponosił nadzwyczajnych kosztów funkcjonowania, które odcisnęły mocne piętno na wynikach wcześniejszych okresów. Grupa Kapitałowa Banku Pekao dobrze wykorzystała poprawę sytuacji rynkowej, zwiększając skalę działalności, w tym poprzez zaangażowanie w wiele nowych inicjatyw klientowskich i pracowniczych, a także notując rekordowy w historii wynik finansowy.

Digitalizacja

Cyfrowa rewolucja w usługach

digitalizacji

sprzedawanych cyfrowo

ESG

Zrównoważony Bank

Projekty finansowane w ramach opublikowanego w 2023 r. Sustainable Finance Framework obejmują następujące kategorie: energia odnawialna, zrównoważone budownictwo, czysty transport, efektywność energetyczna, zrównoważona gospodarka wodno-ściekowa, zapobieganie i kontrola zanieczyszczeń, dostępna infrastruktura podstawowa, dostęp do podstawowych usług: ochrona zdrowia.

W codziennej działalności operacyjnej Bank Pekao kieruje się dążeniem do zmniejszenia negatywnego wpływu na klimat. Zarówno w centrali Banku, placówkach jak i pozostałych wykorzystywanych lokalach podejmowane są działania mające na celu ograniczenie zużycia surowców i zasobów, takich jak papier, woda czy prąd.

Równość płci zapewnia pracownikom Banku możliwości zarządzania karierą, osiągnięcia sukcesu oraz oceny pracy na podstawie indywidualnych osiągnięć, bez względu na płeć.